みなさんこんにちは、FP塾講師の狩野です。

前回(11月号)の記事では長生きによるリスクに注意して「老後資金や介護資金を二次相続発生まで準備しましょう」という話をさせてもらいました。ただ、一般的にご夫婦に対して相続アプローチをする場合、稼ぎ頭のご主人様の相続対策は一次相続を想定して検討してもらえますが、二次相続としての奥様の相続対策は「私にはそんなに財産がないから…」と後回しになることが少なくありません。しかし、理想的な相続対策は二次相続まで考えます。今回は二次相続まで考慮することについて取り上げていきます。

二次相続まで考えるべき理由 1

二次相続まで考えるべき理由 1

ここでは前提として、一次相続:ご主人様、二次相続:奥様の順番で亡くなって相続が起こるものと仮定して見ていきます。

二次相続まで考えるべき理由は前回も触れた通り、親の介護を経て相続人である子供たちの関係性が変わってしまったり、長く生活することにより相続財産構成が変わってしまったりする可能性があるからです。一般論として高齢になればなるほど介護や認知症のリスクは高まります。そして女性の方が長生きなので、確率的に要介護状態になる可能性が高く、その結果として二次相続で揉めてしまう場合も考えられます。そこで、生命保険等による金銭的準備、二次相続発生前に介護負担を極力軽減するための準備等が必要になってきます。

また、遺産分割の現場で割と見聞きするのが「奥様の老後資金のために一次相続で奥様が多く財産を相続する」ケースです。一見すると、特に問題はなさそうですが、このケースで気を付けるべきことは「一次相続で主張を我慢した子供がいる可能性があること」です。その場合、二次相続が発生したタイミングで、「本当は生活費や子供の学費準備等でいくらか欲しかったけど、私はあの時我慢したんだから今回は多めに主張する」と言い出して揉めることがあります。他の相続人からすると一次相続で何も言わなかったのに急に言い始めた印象がありますが、本当は一次相続の時点から火種があったことになります。そのため二次相続対策として例えば、「奥様も遺言等を書いておく」「生命保険等でその子を受取人にした保険契約を残す」などが考えられます。

二次相続まで考えるべき理由 2

二次相続まで考えるべき理由 2

相続アプローチに不慣れな方が税制面でやりがちな提案は、「配偶者の税額軽減を最大限活用する」ことです。

配偶者の税額軽減とは、簡単に言うと、「配偶者が相続財産を、法定相続割合相当額か1億6000万円のどちらか大きい方まで相続した場合、相続税がかからない」特例です。

この特例は配偶者の生活保障として手厚く配慮がなされております。そのため、被相続人が資産家で配偶者が多く相続する場合でない限り、配偶者に相続税はかかりません。仮に配偶者が相続放棄の手続きを取ったとしても死亡保険金等を受け取った場合のみなし相続財産等にも本特例の適用が可能です。

なお、配偶者の税額軽減を適用するためには、この特例を適用することで相続税がかからない場合であっても税務申告が必要となります。通常は相続発生から10か月以内に税務申告することになりますので、仮に相続で揉めてしまい申告が遅れるようだと最悪この特例が使えなくなってしまう可能性があります。注意しておきましょう。

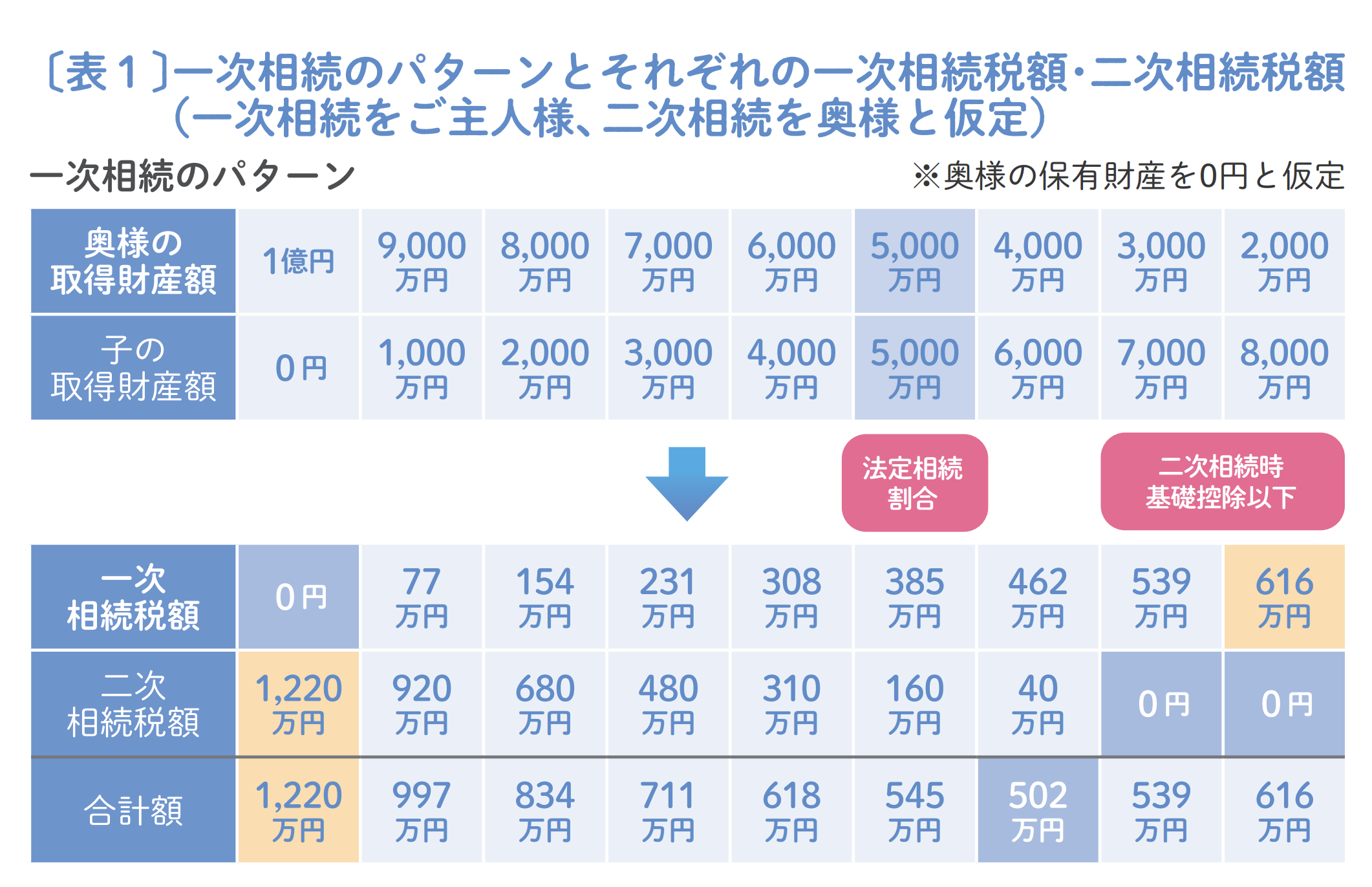

「配偶者の税額軽減を最大限活用する」という提案は、一次相続だけにフォーカスするのであれば良さそうに見えますが、実は二次相続までを考慮すると違った一面が見えてきます。〔表1〕は相続人が奥様と子供1人の合計2人、相続財産を1億円とした場合の一次相続のパターンとそれぞれの一次相続税額・二次相続税額についてまとめたものです。なお、詳細な計算は税理士等の専門家に任せる案件ですのであくまで概算例としてご覧ください。

この〔表1〕を見ると、奥様が1億円すべてを取得するパターンが配偶者の税額軽減を最大限活用して一次相続税額が0円となっており狙い通りに見えます。しかし、二次相続税額は、1220万円と他のどのパターンよりも高く、一次・二次の合計額も最も高くなります。〔表1〕の事例の場合、一次相続時に奥様が4000万円、子供が6000万円相続するパターンが相続税の合計額では最も少なくなります。

冒頭に申し上げたように、奥様にはその後の老後資金等や介護資金等が必要ですし、実際は奥様自身にも預貯金等がありますから、単純に前述のケースが最善策という訳ではありませんが、単に配偶者の税額軽減のみに着目して一次相続だけで考えると、「二次相続でこんなに税金がかかると思っていなかった」と将来的にお客様からクレームが起こることもあり得ますので注意しておきましょう。

二次相続まで考慮した場合の最善案はお客様ごとに変わりますので、税理士等の専門家にシミュレーションを依頼し、お客様のご希望をお伺いしながら落としどころを話し合っていただければと思います。

ご主人様の相続が一次相続とは限らない

ご主人様の相続が一次相続とは限らない

さてここまでで二次相続まで考慮した相続対策の重要性をご理解いただいたと思いますが、1点忘れてはならないことがあります。それは「必ずしもご主人様が先、奥様が後に亡くなる訳ではない」ということです。今までは一般論として女性の方が長生きなので、一次相続をご主人様、二次相続を奥様と仮定しましたが、病気等により奥様が先に亡くなるケースは往々にしてあり得ます。「まさか」に備えるのが保険営業パーソンの使命ですから、想定とは逆のケースも検討しておきましょう。

前述のシミュレーションの事例で相続が発生する場合、〔表2〕のようにご主人様と奥様のどちらが先に亡くなったかによって、一次・二次の相続税の合計額も大きく異なります。

ご主人様の相続が先だった場合しか考慮せず、相続税額を合計545万円で想定していた相続人にとっては「思っていたより相続税がかかるな」と思われる場合もあると思います。この差をあらかじめ対策しておく必要があります。

なお、お客様に説明する上では、次のような一次相続時と二次相続時の違いに関する知識もお客様によっては必要となりますので押さえておきましょう。

- 1 配偶者の税額軽減は配偶者のいない二次相続では使えない

- 2 一次相続と二次相続では、相続税の基礎控除額や死亡保険金の非課税枠の金額が異なる

一次相続で配偶者が亡くなって法定相続人が1人減っている分、相続税の基礎控除(3000万円+600万円×法定相続人数)の金額や、死亡保険金の非課税枠の金額も減ってしまいます。

- 3 「小規模宅地等の特例」が適用できない場合もある

不動産をお持ちの方であれば「小規模宅地等の特例」という土地の評価減に関する特例がありますが、二次相続時の子の状況(親と同居・非同居、自分名義の居住宅地の有無など)によって適用できず、不動産評価が下がらないこともあります。

- 4 遺言の書き換えの必要性が出てくる

一次相続がご主人様であることを想定して遺言を残されている場合、遺言の書き換えの必要性が出てきます。さらに、ご主人様の相続発生までの間に生前贈与について積極的に検討することもあるでしょう。(生前贈与については今後の連載で取り上げる予定です。)

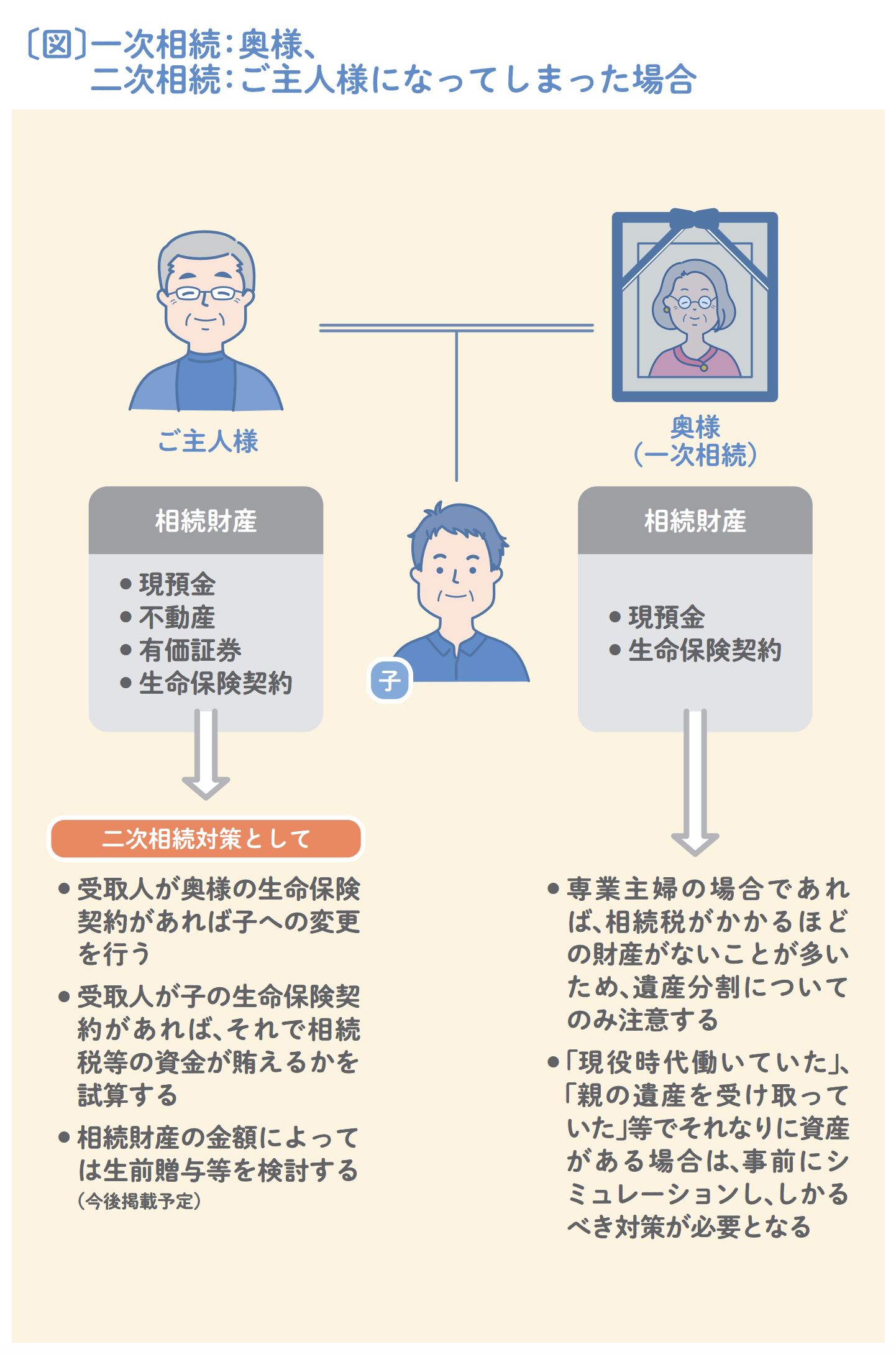

このように、当初想定していた相続の順序(一次相続:ご主人様、二次相続:奥様)と逆になってしまった場合に備えて、生命保険を活用しましょう。

一般的にご主人様の方が保有財産額が多い前提で「まさか」が起こりやすいポイントとしては、先ほどの例で見た通り、ご主人様の相続発生時に期待していた配偶者の税額軽減が使えないなどの結果、二次相続(ご主人様の相続)での相続税額が増えるというケースが考えられます。そのため、一次相続:奥様、二次相続:ご主人様の場合の相続税額をシミュレーションし、必要な死亡保険金額を算出しましょう。

一次相続がご主人様である前提で活用する予定だった奥様受取の生命保険契約があれば、それは将来的に受取人を変更することで金額的には手当てできると思いますが、足りない分は追加契約を検討する必要があります〔図〕。

人生100年時代には「想定外の相続」が起こる可能性は十分にありますので、余裕を持った保険提案等を心がけていきましょう。

プロフィール

狩野 新平(かのう しんぺい)株式会社シャフト

CFP・1級FP技能士

信託銀行での資産運用相談・遺言コンサルティングや、外資系保険会社での法人・相続研修および法人・相続の案件相談業務を経て、現在FP塾の専任講師。主に初学者・中堅層向けのセミナーを担当。現在「相続スタンダードセミナー」を毎月開催中。

https://www.fp-school.com/

https://www.fp-school.com/